Bruno Grillo Castelo, fundador e CEO da Bcast Consultoria, tem sua carreira construída no apoio à criação e ao desenvolvimento das empresas. Nos últimos anos, identificou um fator que refletia negativamente na eficiência do fluxo de caixa dessas instituições: a vida financeira doméstica dos sócios. Assim, como parte de seu trabalho para garantir uma gestão saudável, passou a atuar na gestão da economia familiar e desenvolveu uma metodologia própria, a “Família.Co”.

O método “Família.Co” adaptou conceitos e técnicas utilizadas na gestão financeira das empresas. “No início, trazer o formato empresarial para dentro de casa foi o natural pelo meu trabalho de orientação estar voltado aos empresários. Com o tempo, percebi que o formato alcançava bons resultados e era de fácil compreensão a qualquer pessoa. Qualquer perfil, profissão, cargo e composição familiar pode adotá-lo e engajar toda a família rapidamente”, explica Castello.

Algumas recomendações do “Família.Co” de Bruno Grillo Castello

1. Cuidado com as planilhas

Um dos pontos positivos ao se adotar conceitos e métodos da gestão empresarial é que a planilha de controle financeiro segue um padrão. Independente do formato adotado, vai prever elementos básicos e indispensáveis para um acompanhamento real da situação e facilitar e para que objetivos futuros sejam atingidos.

É muito comum encontrar pessoas que tentam colocar sua vida financeira em ordem, mas adotam planilhas simples demais, prevendo apenas entradas e saídas. E também já encontrei outras extremamente complexas, até mais do que a de uma empresa, elaborada por alguém que entende muito de Excel e fórmulas, mas nada de finanças.

2. Faturamento da casa

Assim como nas empresas, o “faturamento da casa” é composto pela soma de todas as entradas, por exemplo, os salários dos membros da família. O primeiro passo é saber exatamente o quanto de dinheiro a família movimenta para, assim, fazer um planejamento com segurança.

Este é um momento delicado que sempre faço um alerta. Para que o método dê certo, não podemos ter aquele comportamento bastante comum no qual os membros de um casal ou da família não sabem quanto o outro ganha ou gasta. Assim como não há como uma empresa ter um controle financeiro sem conhecer exatamente seu faturamento e seus custos, o mesmo vale para dentro de casa.

3. Pró-labore familiar

Após saber o quanto a família fatura, é a hora de definir o “pró-labore familiar”, que seria o dinheiro que cada uma das pessoas precisa para pagar suas contas e gastos pessoais, inclusive os supérfluos, se para ela for algo importante para seu bem-estar. E esse pró-labore pode variar de pessoa para pessoa.

O “salário” que cada um tem direito a receber da casa, mesmo que entre um casal, não precisa, e nem deve, ser uma partilha exatamente igual para cada um, e nem proporcional ao salário real que cada membro tem em seu emprego. A referência utilizada nesse cálculo são os gastos pessoais, afinal, um dos lados pode ganhar mais e ter um gasto muito inferior ao seu par.

Por exemplo, um dos lados pode frequentar e gastar mais nos cuidados com a beleza do que o outro e pode ter sua retirada do faturamento familiar um pouco maior. Também quem trabalha menos horas e fica mais com os filhos gastando mais com combustível para levá-los à escola ou outras atividades, ou até mesmo quem trabalha mais distante de casa, entre diversas outras variáveis.

4. Custos familiares

Devem ser levantados quais são todos os custos familiares, aquelas despesas fixas necessárias para manter a casa, como água, luz, gás, telefone, internet, TV à cabo, aluguel, condomínio, compras do supermercado ou padaria, salário de trabalhadores domésticos, etc.

O ideal é que estes custos não ultrapassem 50% do “faturamento familiar”, se isso acontecer, o recomendado é rever estes gastos para verificar qual deles é possível ser reduzido.

5. Reserva de emergência

Ao somar todos os custos familiares em um mês chega-se ao gasto mínimo que a casa necessita para se manter. Contudo, isso não significa que este é valor exato que será reservado para o lar e o que sobrar vai para o “pró-labore familiar”. É indispensável também prever uma reserva de emergência.

O ideal é que o fundo dessa reserva de emergência seja igual ao valor de seis meses, ou mais, de todos os custos fixos somados. Esta recomendação tem como base a média de tempo em que uma pessoa que perde o emprego demora para conseguir se recolocar no mercado de trabalho, ou seja, nesse período, os compromissos financeiros básicos estarão garantidos.

A vantagem de se ter uma reserva de emergência familiar e não individual é que o fundo será, no mínimo, dobrado em caso de uma família composta por apenas um casal ou um casal com filhos pequenos e dependentes financeiramente. Isso acontece porque, dificilmente, os dois ficarão desempregados ao mesmo tempo e, quando isso acontece com apenas um dos lados, a casa terá à disposição uma reserva em que ambos colaboraram.

6. Fluxo de caixa

É muito importante que a família entenda o conceito de “fluxo de caixa”, para saber como organizar as entradas e saídas de dinheiro no decorrer de todo o mês.

Por exemplo, se um dos membros recebe o seu salário no último dia do mês, essa entrada não pode ser considerada como crédito para o mês anterior, pois ele não poderá ser utilizado para pagar uma dívida que vence no início ou no meio do mês.

Este é um erro muito comum e faz com que contas sejam atrasadas enquanto as entradas são aguardadas e, como consequência, o pagamento de juros e o aumento dos custos fixos familiares. Para evitar esse tipo de problema é que o método também traz para dentro do lar a ideia de “capital de giro”.

7. Capital de giro

Além do montante destinado aos “custos familiares” e à “reserva de emergência”, uma terceira parte ainda precisa ser considerada, um valor que será destinado a compor o “capital de giro”

O “capital de giro” é uma segunda reserva financeira que é utilizada para fazer ajustes no decorrer do “mês de competência”. Um dinheiro que vai cobrir possíveis custos enquanto a entrada daquele mesmo mês ainda não está disponível. E para que ele possa cumprir esse papel, o valor mínimo acumulado deve ser o suficiente para cobrir todas as contas da casa somadas pois, quanto mais negativo fica o saldo no decorrer do mês, maior a quantidade necessária do “capital de giro” para cobrir essa diferença.

Esse valor pode ficar investido em uma aplicação de liquidez diária e conforme o saldo for alcançando um valor maior do que o mínimo sugerido para o “capital de giro”, pode ser utilizado para investimentos na própria casa, como reformas, compra de eletrodomésticos, eletroeletrônicos, móveis, etc.

8. Mas não vai sobrar nada para o pró-labore familiar?

Quando o método “Família.Co” é apresentado, quase todas as pessoas fazem essa mesma pergunta, manifestando uma preocupação de que o dinheiro que sobrará para o “pró-labore familiar” seja muito pouco.

O que muitas vezes elas não percebem é que se esse primeiro passo estiver bem organizado e planejado – por exemplo, garantindo que os custos fixos não ultrapassem 50% do faturamento – quando o seu “salário” chegar, o dinheiro já estará livre das dívidas mais pesadas, será um dinheiro livre para o uso pessoal, para ser utilizado da forma como preferir.

Contudo, apesar de já estar livre de algumas dívidas, é importante não esquecer de pensar também no planejamento e reservas pessoais, por exemplo, para uma aposentadoria, para fazer uma viagem, realizar um sonho, etc. Nada impede que cada membro faça o seu próprio planejamento.

Dicas do Bruno Grillo Castello

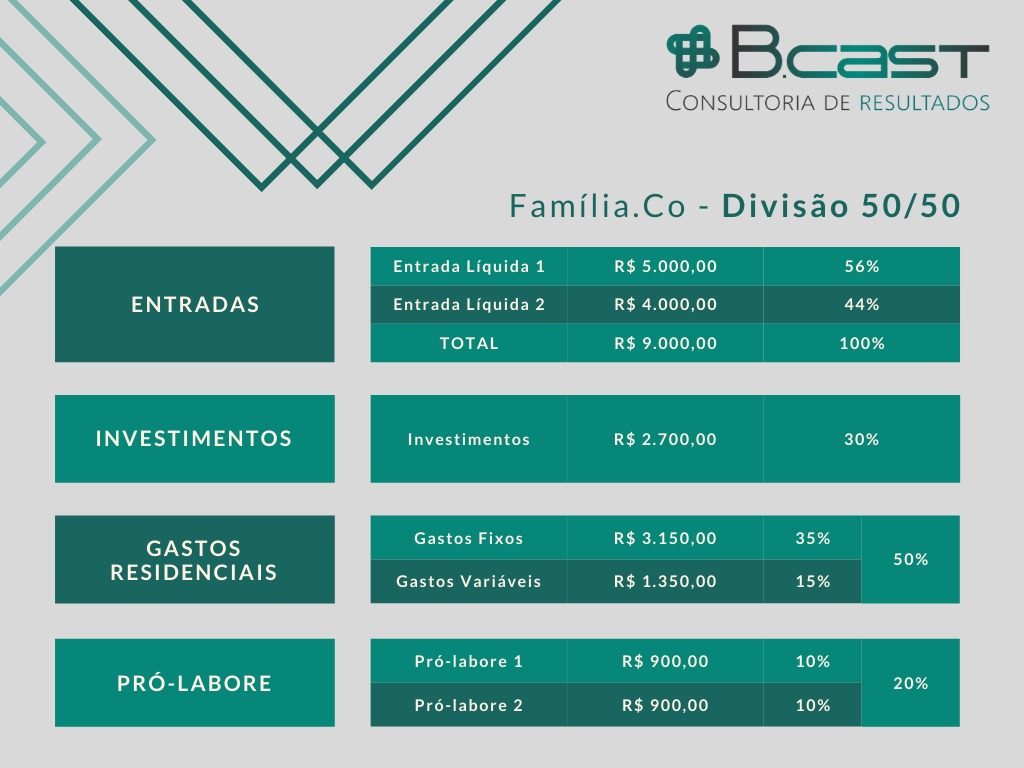

- No “mundo ideal”, do total de entradas (valor líquido), 50% devem ser destinados aos gastos da casa, 20% para o pró-labore familiar e 30% para investimento.

- Quanto menor for o curso fixo dos gastos da residência melhor, pois vai gerar uma maior segurança e conforto à família. O ideal é que as despesas fixas não ultrapassem 35% e os outros 15% seja utilizado em despesas variáveis.

- A divisão do pró-labore familiar deve ser realizada após um diálogo entre o casal e o entendimento das necessidades de cada um no momento, sendo que a partilha pode ser feita de várias maneiras:

50/50 – O mais simples, repartindo em metades iguais para cada um.

Proporcional – Quando o fator de divisão leva em consideração a proporção das entradas de cada um. Por exemplo, se uma pessoa possui entrada líquida de R$ 5.500,00 e a outra de R$ 8.500,00, o total das entradas líquidas seria de R$ 14.000,00 (100%), gerando a proporção de 61% (8.500) e 39% (5.500). Utilizando os 20% de pró-labore e a proporção de entradas, a pessoa responsável por 61% das entradas teria um pró-labore de R$ 1.700,00 e a pessoa responsável por 39% R$ 1.100,00.

Necessidades – Aqui é onde o diálogo e empatia entram mais em jogo. Neste caso, são analisadas as necessidades básicas e desejos de cada um e feita uma divisão baseada nisso.

Bruno recomenda o conceito de “Entradas – Investimento = Gastos” e não o mais natural que as pessoas já são condicionadas a utilizar que seria “Entradas – Gastos = Investimento”.

Sendo assim, o método Famílica.Co escalona os estágios financeiros da seguinte forma:

Estágio 0 – Receitas < Despesas – 0% Investimento

Estágio 1 – Receitas = Despesas – 0% Investimento

Estágio 2 – Receitas > Despesas – Até 5% Investimento

Estágio 3 – Receitas > Despesas – Até 10% Investimento

Estágio 4 – Receitas > Despesas – Até 20% Investimento

Estágio 5 – Receitas > Despesas – Até 30% Investimento

Estágio 6 – Receitas > Despesas – Mais de 30% Investimento

Sobre a Bcast Consultoria

A Bcast consultoria, por meio de seu fundador Bruno Grillo Castello, conta com um longo histórico no currículo, composto por milhares de empresas e profissionais formados em treinamentos e mentorias. Uma expertise que valida os resultados de seu trabalho desde a criação de negócios startup até a gestão macro de pequenas e médias companhias, além de diagnósticos precisos na solução de crises e obstáculos em busca de potencializar um crescimento sustentável.

Um processo de trabalho que mantém o foco em resultados e um modelo de negócio que atua em três principais formatos, de acordo com o objetivo de cada empresa: modelagem de negócio, consultoria de gestão macro e mentoria.

Parte dos 15 anos da carreira de Bruno Grillo Castello foram construídos no Serviço Brasileiro de Apoio às Micro e Pequenas Empresas (Sebrae), sua última atuação antes de fundar a B.cast Consultoria. Como professor e palestrante em cursos de gestão formou mais de 2.200 empresários, e ativamente como consultor ou mentor de aproximadamente 600 executivos e empreendedores.